謝聰敏 申永亮 張大鵬

房地產(chǎn)業(yè)資金量相關(guān)數(shù)據(jù)是考察房地產(chǎn)業(yè)短期發(fā)展的重要風(fēng)向標(biāo)。1月—7月份,受新冠肺炎疫情等因素影響,房地產(chǎn)業(yè)本年資金來源小計(jì)較去年同期大幅下降,降幅超過四成,房地產(chǎn)業(yè)資金狀況較為緊張。5月—6月份,隨著各地區(qū)房地產(chǎn)相關(guān)政策的逐步出臺,房地產(chǎn)業(yè)銷售及資金情況呈現(xiàn)恢復(fù)態(tài)勢。7月份,因多重因素影響,房地產(chǎn)業(yè)當(dāng)月資金量較6月份有較大幅度下滑,值得引起注意。

房地產(chǎn)業(yè)本年資金量同比大幅下降,

銷售遇冷是主因

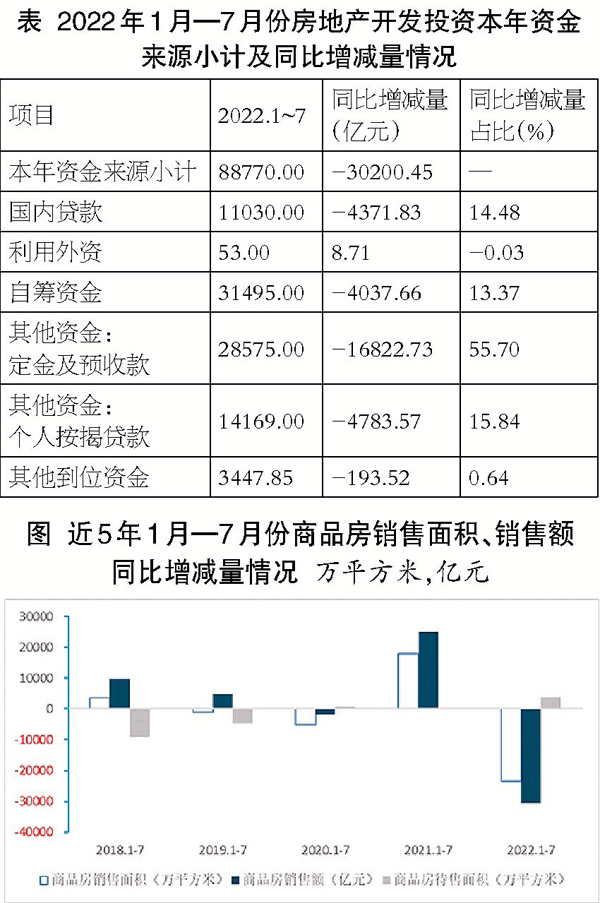

1月—7月份,在房地產(chǎn)開發(fā)資金來源中,本年資金來源小計(jì)88770億元,同比減少了30200.45億元,降幅25.40%(上年同期為同比增長18.20%),本年資金來源量下降到近5年同期的最低水平。

從房地產(chǎn)業(yè)本年資金來源小計(jì)構(gòu)成中可知,本年資金來源同比大幅下降主要與銷售回款(定金及預(yù)收款、個(gè)人按揭貸款)同比大幅下降有關(guān)。1月—7月份,累計(jì)定金及預(yù)收款為28575億元,同比減少16822.73億元,降幅37.10%(去年同期為同比增長38.30%);個(gè)人按揭貸款為14169億元,同比減少4783.57億元,降幅25.20%(去年同期為同比增長17.00%)。從本年資金來源小計(jì)各分項(xiàng)指標(biāo)同比增減量看,二者對本年資金來源小計(jì)合計(jì)減量的貢獻(xiàn)率分別為55.70%和15.84%,合計(jì)貢獻(xiàn)率超過70%。

今年初以來,房地產(chǎn)銷售狀況不樂觀。1月—7月份,商品房累計(jì)銷售面積為78177.97萬平方米(約為上年同期的77%),同比下降23.10%(上年同期為同比增長21.50%);商品房銷售額為75763.00億元(約為上年同期的71%),同比下降28.80%(上年同期為同比增長30.70%)。1月—7月份,商品房待售面積為54655.00萬平方米(約為去年同期的1.1倍),同比增長7.50%(增速較去年同期加快7.20個(gè)百分點(diǎn))。從近5年1月—7月份商品房銷售面積、銷售額、待售面積同比增減量情況可知(見圖),今年商品房銷售面積、銷售額同比減量雙雙達(dá)到近5年同期最大值,待售面積增量達(dá)到最大值,房地產(chǎn)銷售的情況可見一斑。

1月—7月份,全國商品房銷售均價(jià)9691元/平方米,同比下降7.44%。商品房銷售均價(jià)低于2020年及2021年同期水平,在近5年中排名中游。商品房銷售均價(jià)下降的主要原因是商品房銷售額的降幅超過了同期銷售面積降幅,也表明部分房地產(chǎn)企業(yè)采取了降價(jià)銷售等較為靈活的銷售策略。

房地產(chǎn)業(yè)資金狀況在5月—6月份

呈恢復(fù)態(tài)勢,7月份呈現(xiàn)“退坡效應(yīng)”

1月—7月份,房地產(chǎn)業(yè)本年資金來源小計(jì)主要呈現(xiàn)以下特點(diǎn):第一,如剔除2月份春節(jié)因素影響,1月—3月份各月本年資金來源小計(jì)均在1.3萬億元左右;第二,4月份,受新冠肺炎疫情影響,房地產(chǎn)業(yè)本年資金來源小計(jì)當(dāng)月值較3月份出現(xiàn)大幅下降;第三,5月—6月份,隨著全國穩(wěn)經(jīng)濟(jì)大盤會(huì)議召開,各地區(qū)房地產(chǎn)相關(guān)政策逐步落地,房地產(chǎn)資金狀況呈現(xiàn)恢復(fù)態(tài)勢,特別是6月份,本年資金來源小計(jì)有較大幅度跳漲,分別較4月份、5月份增加6079.10億元和4560.56億元;第四,7月份,在多重因素影響下,本年資金來源小計(jì)呈現(xiàn)“退坡效應(yīng)”。

對今年初以來各月地方政府出臺的房地產(chǎn)政策進(jìn)行梳理統(tǒng)計(jì)后發(fā)現(xiàn):5月份,地方政府房地產(chǎn)相關(guān)政策出臺數(shù)量出現(xiàn)大幅跳漲,較4月份增加了近1倍(寬松性政策數(shù)量增加也接近1倍),這與4月份的新冠肺炎疫情導(dǎo)致房地產(chǎn)市場遇冷,以及5月底召開的全國穩(wěn)住經(jīng)濟(jì)大盤會(huì)議后,各地方政府落實(shí)會(huì)議要求有關(guān)。5月份,地方政府出臺的政策數(shù)量達(dá)到報(bào)告期內(nèi)最高值,由于政策效應(yīng)的滯后性,房地產(chǎn)業(yè)本年資金來源小計(jì)在6月份達(dá)到最高值。

6月份、7月份,從出臺政策數(shù)量看,這2個(gè)月政策出臺數(shù)量雖較5月份有所減少,但仍高于1月—4月份及去年同月,表明地方政府延續(xù)了對房地產(chǎn)業(yè)的支持。6月份,各地方政府共出臺房地產(chǎn)相關(guān)政策131項(xiàng),其中寬松性政策117項(xiàng)、中性政策5項(xiàng)、緊縮性政策9項(xiàng);7月份,各地方政府共出臺房地產(chǎn)相關(guān)政策80項(xiàng),其中寬松類政策66項(xiàng)、中性類政策8項(xiàng)、緊縮性政策6項(xiàng)。6月份、7月份出臺政策總量分別較5月份下降8%和44%,出臺的寬松性政策分別較5月份下降3%和45%。

從6月份、7月份的地方房地產(chǎn)政策調(diào)控內(nèi)容來看,寬松性政策主要表現(xiàn)在放寬行政限制、強(qiáng)化住房公積金信貸支持、人口人才引入等方面,主要包括松綁“四限”政策(以“限購、限貸、限價(jià)、限售”為主要手段的房地產(chǎn)調(diào)控政策)、棚改貨幣化安置、下調(diào)購房商貸和公積金貸款最低首付比例、上調(diào)公積金最高貸款額度、下調(diào)最低首付比例、購房財(cái)稅支持、放寬人口落戶門檻及下調(diào)土地競買保證金比例、允許土地出讓金分期繳納等。緊縮性政策則集中在市場監(jiān)管方面,主要包括商品房信息公示及宣傳規(guī)范、商品房銷售市場秩序整治、商品房預(yù)售資金監(jiān)管、自建房安全專項(xiàng)整治等舉措。

在政策的影響下,5月—7月份,房地產(chǎn)業(yè)當(dāng)月本年資金來源小計(jì)呈先升后降態(tài)勢,總體較4月份有不同程度增長。從構(gòu)成來看,國內(nèi)貸款、自籌資金、定金及預(yù)收款、個(gè)人按揭貸款、其他到位資金體現(xiàn)出以下特點(diǎn):第一,均較5月份有不同程度增加;第二,上述本年資金來源小計(jì)各分項(xiàng)指標(biāo)的變化與政策變化趨勢一致。

從本年資金來源小計(jì)各項(xiàng)構(gòu)成看,5月—7月份,房地產(chǎn)業(yè)本年資金來源中銷售回款(定金及預(yù)收款、個(gè)人按揭貸款)的變化與政策的變動(dòng)相一致,呈先升后降態(tài)勢。上述情況可通過今年初以來各月商品房銷售數(shù)據(jù)得到印證。4月份,商品房銷售面積、銷售額較3月份有較大幅度下降;5月起,銷售面積、銷售額環(huán)比上升;6月份,二者上升到報(bào)告期內(nèi)最高值;7月份,銷售面積、銷售額較6月份有所下降,較4月份仍分別上漲了6%和19%。

需要注意的是,7月份房地產(chǎn)業(yè)資金來源及銷售面積、銷售額較6月份均大幅下降,其原因主要有:第一,政策出臺數(shù)量大幅下降。第二,推盤量(向客戶推薦樓盤的數(shù)量)下降。6月份為房地產(chǎn)企業(yè)銷售統(tǒng)計(jì)的時(shí)間節(jié)點(diǎn),按照慣例房地產(chǎn)企業(yè)會(huì)相應(yīng)增加推盤量,造成7月份可銷售資源減少。第三,前期積壓需求陸續(xù)釋放。新冠肺炎疫情嚴(yán)控解除后,大多數(shù)前期積壓的購房需求已在6月份陸續(xù)釋放,造成7月份成交熱度降低。第四,消費(fèi)者購房信心下降。多地出現(xiàn)房屋延期交付問題,對消費(fèi)者購房信心造成了影響。以上情況表明,房地產(chǎn)業(yè)的恢復(fù)仍存在一定變數(shù),鋼鐵企業(yè)需高度關(guān)注。

《中國冶金報(bào)》(2022年09月07日 07版七版)