中國冶金報(bào) 中國鋼鐵新聞網(wǎng)

鄭毅 報(bào)道

國際化戰(zhàn)略分為市場(chǎng)國際化和產(chǎn)能配置國際化2個(gè)層次,產(chǎn)能配置國際化是市場(chǎng)國際化的升級(jí)版。在世界鋼鐵協(xié)會(huì)最新公布的數(shù)據(jù)中,以鋼產(chǎn)量計(jì),2020年中國有7家鋼鐵企業(yè)位居全球十大鋼鐵企業(yè)之列。但與有類似規(guī)模的國際同行相比,產(chǎn)能配置國際化是中國頭部鋼鐵企業(yè)需要彌補(bǔ)的短板。

通過從市場(chǎng)成長性、獲得產(chǎn)能的難易程度和市場(chǎng)需求量幾個(gè)維度進(jìn)行綜合比對(duì),筆者認(rèn)為,中國鋼鐵企業(yè)在實(shí)施產(chǎn)能配置國際化時(shí),應(yīng)以東盟、非洲的環(huán)幾內(nèi)亞灣地區(qū)、歐盟及北美自貿(mào)區(qū)為重點(diǎn)。

落子?xùn)|盟“鋼鐵金三角”——鋼鐵產(chǎn)能投資應(yīng)著重填充東盟因出口減少留出的市場(chǎng)空間

2020年簽署的區(qū)域全面經(jīng)濟(jì)伙伴關(guān)系協(xié)定(RCEP)涵蓋了東盟十國和它的6個(gè)對(duì)話伙伴國,中國是經(jīng)濟(jì)體量最大的對(duì)話伙伴國。該協(xié)定要求簽署國相互給予國民無差別待遇和最惠國待遇,這將進(jìn)一步增強(qiáng)中國企業(yè)通過在當(dāng)?shù)嘏渲卯a(chǎn)能,提高在東盟鋼鐵市場(chǎng)滲透率的驅(qū)動(dòng)力。

緊鄰中國的東盟國家目前是中國鋼鐵產(chǎn)品出口的最大市場(chǎng),也是中國鋼鐵企業(yè)產(chǎn)能配置國際化理想的起點(diǎn)和練兵場(chǎng)。近期,東盟的經(jīng)濟(jì)發(fā)展屬于發(fā)展中國家中的優(yōu)等生,同時(shí)是一個(gè)人口超6億、具有每年8000萬噸鋼材需求的市場(chǎng)。

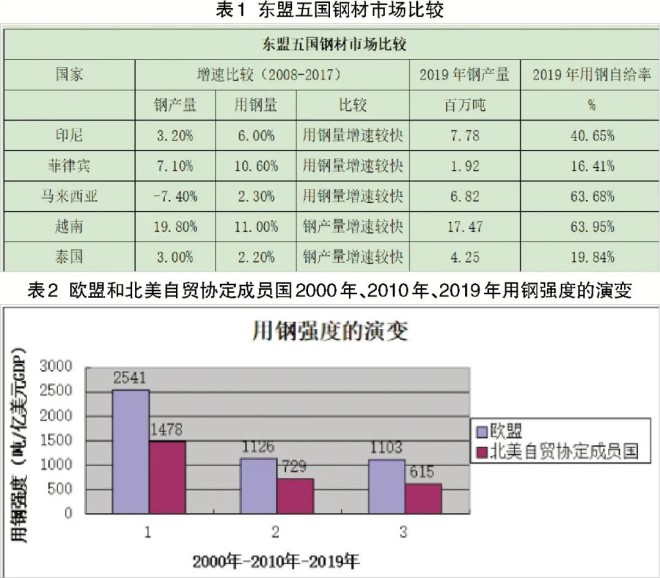

印尼、菲律賓和馬來西亞3國具有經(jīng)濟(jì)發(fā)展?jié)摿Υ蟆⒄H商、海運(yùn)便利、靠近市場(chǎng)和原料來源地等綜合優(yōu)勢(shì),適合設(shè)立中國企業(yè)擅長經(jīng)營的長流程鋼鐵企業(yè),被稱為東盟的“鋼鐵金三角”。僅就碳鋼產(chǎn)品而言,中國的投資近期已在上述3國完成了4個(gè)長流程項(xiàng)目,另有至少3個(gè)年產(chǎn)鋼能力達(dá)1000萬噸及以上的長流程項(xiàng)目正在推進(jìn)中,其中規(guī)模最大的一個(gè)項(xiàng)目規(guī)劃了2000萬噸的年產(chǎn)鋼能力。

越南是東盟中用鋼強(qiáng)度最高的國家,也曾是大型長流程產(chǎn)能的投資熱點(diǎn)。但在臺(tái)塑河靜項(xiàng)目的建設(shè)過程中,當(dāng)?shù)孛癖娬宫F(xiàn)了強(qiáng)烈的民粹主義情緒,加上媒體對(duì)政府不當(dāng)操作的報(bào)道,給后來的投資者敲響了警鐘。2020年8月,因擔(dān)心產(chǎn)能過剩,華森集團(tuán)在越南南部投資100億美元建設(shè)長流程產(chǎn)能的計(jì)劃未獲批準(zhǔn),這為越南持續(xù)多年的鋼鐵投資熱畫上了終止符。

在東盟五國中,泰國和菲律賓的用鋼自給率最低,這與兩國都存在大量依賴進(jìn)口鋼坯為原料的軋制產(chǎn)能有關(guān)。這些產(chǎn)能不具有在成本上與全流程企業(yè)持續(xù)競爭的優(yōu)勢(shì),只能依賴某種非市場(chǎng)化的保護(hù)措施而生存。相較而言,菲律賓政府對(duì)引進(jìn)外資的長流程產(chǎn)能持更開放的態(tài)度。

總體而言,東盟鋼材市場(chǎng)是中國家門口的國際鋼材市場(chǎng),多年來,中國一直是東盟進(jìn)口鋼材的最大來源國。與其他發(fā)展中國家類似,東盟國家的鋼材需求也主要來源于建筑業(yè)。雖然各國有所不同,但建筑業(yè)鋼材需求在鋼材總需求中的占比都在60%~90%之間。目前,中國鼓勵(lì)減少鋼材出口,中國企業(yè)投資的東盟鋼鐵產(chǎn)能應(yīng)考慮填充因此留出的市場(chǎng)空間。

布局環(huán)幾內(nèi)亞灣地區(qū)——發(fā)展?jié)摿εc主權(quán)風(fēng)險(xiǎn)并存

幾內(nèi)亞灣沿岸地區(qū)是非洲最大的人口、經(jīng)濟(jì)和鋼材消費(fèi)中心,也是另一個(gè)極具發(fā)展?jié)摿Φ男屡d鋼鐵市場(chǎng)。據(jù)統(tǒng)計(jì),幾內(nèi)亞灣周邊11個(gè)沿岸國家的合計(jì)人口大約為4.7億,總面積為622萬平方公里。2018年的GDP(國民生產(chǎn)總值)約為2萬億美元,2019年的鋼材需求量大約為2700萬噸。其中,僅非洲最大的經(jīng)濟(jì)體尼日利亞一國的年鋼材消費(fèi)量就達(dá)1700萬噸。與其他欠發(fā)達(dá)地區(qū)類似,建筑業(yè)主導(dǎo)著幾內(nèi)亞灣沿岸地區(qū)的鋼材需求。由于缺乏長流程產(chǎn)能,該地區(qū)是非洲三大鋼材消費(fèi)中心中產(chǎn)能競爭力最弱的地區(qū),2019年,進(jìn)口鋼材在尼日利亞的市場(chǎng)占有率高達(dá)87%。

南非有著非洲傳統(tǒng)的制造業(yè),但其鋼鐵需求已進(jìn)入衰退期,相較之下,幾內(nèi)亞灣沿岸地區(qū)仍處于鋼鐵產(chǎn)能爆發(fā)性增長的前夜,在該地區(qū)建設(shè)新的鋼鐵產(chǎn)能將被證明是一個(gè)更具前瞻性的選擇。

上述11個(gè)非洲國家均為非洲自貿(mào)協(xié)定簽署國。幾內(nèi)亞灣及周邊沿岸地區(qū)港口間低廉的船運(yùn)物流、國家間經(jīng)濟(jì)一體化的制度安排有利于鋼材市場(chǎng)的有效跨國整合,整合后的市場(chǎng)規(guī)模足以支撐大型鋼鐵項(xiàng)目。

相對(duì)于需要進(jìn)口鐵礦石的東盟,幾內(nèi)亞灣沿岸地區(qū)的優(yōu)勢(shì)在于擁有豐富的高品質(zhì)鐵礦石資源和發(fā)達(dá)的油氣產(chǎn)業(yè),可就近為鋼鐵企業(yè)提供原料和能源。特別在尼日利亞、喀麥隆和加蓬3國,為避免國家經(jīng)濟(jì)過度依賴油氣收入,有關(guān)政府正大力提倡經(jīng)濟(jì)多元化,尤其要發(fā)展含鋼鐵在內(nèi)的制造業(yè)。同時(shí),這個(gè)地區(qū)豐富的高品質(zhì)鐵礦資源非常適合希望同步推進(jìn)產(chǎn)能配置國際化、加大對(duì)上游供應(yīng)鏈控制力度的鋼鐵企業(yè)。投資者可以在建設(shè)鋼鐵產(chǎn)能和爭取獲得高品質(zhì)鐵礦石資源兩方面齊頭并進(jìn)、相互協(xié)同。

在多個(gè)非洲國家都曾發(fā)生過海外投資資產(chǎn)被強(qiáng)制國有化的事件,投資非洲的主權(quán)風(fēng)險(xiǎn)也被媒體反復(fù)報(bào)道。這也是為何在幾內(nèi)亞灣沿岸地區(qū)雖然有充足的鋼材需求、理想的原燃料供給條件以及明顯的成本優(yōu)勢(shì),但是鮮有投資者愿意涉足全流程鋼鐵制造這種重資產(chǎn)行業(yè)的原因。風(fēng)險(xiǎn)與機(jī)遇往往是并存的,沒有風(fēng)險(xiǎn),機(jī)遇也就不存在了。中國政府與幾內(nèi)亞灣沿岸有關(guān)國家有著良好的政治關(guān)系,筆者認(rèn)為,透過這種國家間的良好關(guān)系,中國投資者在管控該地區(qū)項(xiàng)目的主權(quán)風(fēng)險(xiǎn)方面是可以有所作為的。

撿漏歐美——中國鋼企在歐洲有更多長流程產(chǎn)能的并購商機(jī)

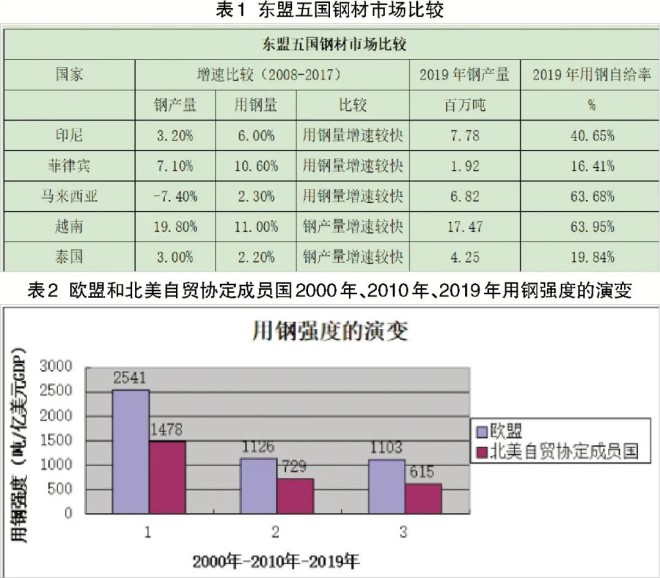

新冠肺炎疫情前的2019年,歐盟、北美自貿(mào)區(qū)(參與國家有美國、加拿大和墨西哥)的年鋼材需求量分別約為1.58億噸、1.35億噸;2020年,這兩個(gè)區(qū)域分別聚集了全球汽車產(chǎn)量的18%、17%,汽車產(chǎn)能的17%、14%,而汽車業(yè)是高附加值鋼材的最大用戶。歐盟和北美3國(美國、加拿大、墨西哥)的用鋼強(qiáng)度都已進(jìn)入衰減期,但在細(xì)節(jié)上仍有較大差異。首先,歐盟和北美3國在21世紀(jì)頭10年用鋼強(qiáng)度的年均衰減速度比之后的9年快得多,而在前后19年間,兩地用鋼強(qiáng)度的差異卻變化不大。2000年,北美3國的用鋼強(qiáng)度只為歐盟的58%,2019年只下降到56%。相較而言,歐盟經(jīng)濟(jì)比北美3國更依賴于用鋼制造業(yè)提供的就業(yè)和稅收機(jī)會(huì)。因此,歐盟國家對(duì)鋼鐵業(yè)的外來投資也懷抱更開放的態(tài)度。

歐盟的鋼鐵產(chǎn)能已多年未見增長,北美3國的產(chǎn)能變化也僅限于以短流程產(chǎn)能代替長流程產(chǎn)能,如美國長流程粗鋼產(chǎn)能在粗鋼總產(chǎn)能中的占比已從1990年的63%下降到2020年的29%。在歐美市場(chǎng)中,以并購的方式獲得產(chǎn)能成為外來投資的普遍選擇。由于北美3國的長流程產(chǎn)能在所有權(quán)上已高度集中,整合北美產(chǎn)能的機(jī)會(huì)大多出現(xiàn)在中國企業(yè)不擅長的短流程領(lǐng)域,而在歐洲,中國的鋼鐵企業(yè)似乎有更多長流程方面的并購商機(jī),如河鋼和敬業(yè)集團(tuán)就先后在塞爾維亞和英國獲得了長流程產(chǎn)能。

由于目前鋼價(jià)高企,鋼廠盈利激增,整個(gè)鋼鐵行業(yè)的估值處于高位,不是并購鋼鐵產(chǎn)能的好時(shí)機(jī),投資者需要等待下一個(gè)行業(yè)周期谷底的到來。同時(shí),北美和歐盟的鋼鐵行業(yè)都未為新冠疫情高峰后經(jīng)濟(jì)的快速復(fù)蘇做好準(zhǔn)備,根據(jù)以往的經(jīng)驗(yàn),預(yù)計(jì)最早到2022年,鋼材需求才能恢復(fù)到疫情前的水平。

對(duì)鋼鐵出口商而言,美國是一個(gè)受到過度保護(hù)的市場(chǎng)。自2018年3月28日起,根據(jù)232條款美國對(duì)除豁免國家外的所有進(jìn)口鋼鐵產(chǎn)品全面加征25%的關(guān)稅。另外,美國還在主要的板材產(chǎn)品上對(duì)相關(guān)國家實(shí)施包含加征關(guān)稅在內(nèi)的反傾銷和反補(bǔ)貼措施。根據(jù)標(biāo)普全球普氏能源資訊(S&P Global Platts)提供的數(shù)據(jù),過去10年里,美國熱軋板卷的價(jià)格平均比中國高28%。高鋼價(jià)雖然保護(hù)了美國鋼鐵制造商的短期利潤,但損害了用鋼制造業(yè)的競爭力,無疑將推動(dòng)用鋼制造業(yè)的外移。

同樣,歐盟深知其成員國在開放的鋼鐵貿(mào)易中不占據(jù)成本優(yōu)勢(shì)等競爭優(yōu)勢(shì),為保護(hù)本土鋼鐵產(chǎn)能必須采取貿(mào)易保護(hù)手段。為此,歐盟按季度為每個(gè)外部鋼材出口國設(shè)立出口到歐盟的鋼材限額。2017年以來,歐盟除對(duì)含中國在內(nèi)的6個(gè)國家的鋼材實(shí)施了反傾銷措施外,還單獨(dú)對(duì)中國的鋼材實(shí)施反補(bǔ)貼調(diào)查。

在許多歐美國家,工會(huì)組織在政治和社會(huì)生活中的各方面都有重大或決定性的影響力。美國鋼鐵工人聯(lián)合會(huì)就是這樣的組織;德國法律規(guī)定,公司的決策機(jī)構(gòu)中應(yīng)為工會(huì)代表保留席位。數(shù)年前,德國金屬工會(huì)就成功在塔塔鋼鐵歐洲分部與蒂森克虜伯鋼鐵部門的合并談判中設(shè)置了前提條件,歐盟的反壟斷監(jiān)管機(jī)構(gòu)在阻止塔塔鋼鐵歐洲分部與蒂森克虜伯鋼鐵部門的合并中也發(fā)揮了關(guān)鍵性的作用。此舉表明,歐盟頭部鋼鐵企業(yè)的進(jìn)一步整合已跨越了歐盟的監(jiān)管紅線。

簡而言之,中國投資者在投資美國時(shí)將不得不面對(duì)美國政府和民間對(duì)中國的敵意。將與中國的商業(yè)競爭政治化是特朗普?qǐng)?zhí)政時(shí)期的一個(gè)特點(diǎn),雖然特朗普已經(jīng)下臺(tái),但他的觀點(diǎn)在美國的鐵銹帶(最初指的是美國東北部-五大湖附近傳統(tǒng)工業(yè)衰退的地區(qū),現(xiàn)可泛指工業(yè)衰退的地區(qū))仍然有廣泛的影響力。這里不僅是特朗普的票倉,也是美國長流程鋼鐵企業(yè)的聚集地。在美國媒體上,我們不時(shí)可以看到來自鐵銹帶的商界人物背棄在商言商的傳統(tǒng),對(duì)中國和中國同行進(jìn)行無中生有的誣陷和攻擊。這些輿論無疑將增加美國選民對(duì)中國的誤解,削弱中美發(fā)展正常經(jīng)貿(mào)關(guān)系的民意基礎(chǔ)。

鋼鐵供應(yīng)鏈縱向一體化——海外投資的當(dāng)務(wù)之急是爭取鐵礦石定價(jià)話語權(quán)

鋼鐵企業(yè)和鐵礦企業(yè)在鋼鐵產(chǎn)業(yè)鏈中是上下游關(guān)系,原本是天然的利益共同體,在二戰(zhàn)前很多礦山甚至就是鋼鐵企業(yè)的一個(gè)分支,如中國早期的冶金企業(yè)漢冶萍公司。上世紀(jì)60年代,日本企業(yè)為打破缺乏原料對(duì)其擴(kuò)大鋼鐵產(chǎn)能的約束,與英國和澳大利亞資本合作開發(fā)了皮爾巴拉的鐵礦資源。皮爾巴拉及后來巴西北部卡拉加斯項(xiàng)目的開發(fā)使國際海運(yùn)鐵礦石市場(chǎng)的規(guī)模得到極大擴(kuò)張,這個(gè)市場(chǎng)使缺乏鐵礦資源的國家(如日本和韓國)同樣具備了發(fā)展出具有國際競爭力的鋼鐵工業(yè)的條件。

為彌補(bǔ)國內(nèi)鐵礦石數(shù)量和品質(zhì)上的不足,中國在上世紀(jì)80年代開始投資海外的鐵礦項(xiàng)目,并在澳大利亞和南美都有所斬獲。但這些權(quán)益礦的增加遠(yuǎn)無法與中國鐵礦石進(jìn)口量的增加同步。在1998年冶金工業(yè)部被撤銷后,中國缺乏一個(gè)更加強(qiáng)有力的官方機(jī)構(gòu)為海外鐵礦項(xiàng)目的投資活動(dòng)提供必要的支持和協(xié)調(diào),中國鋼鐵企業(yè)在對(duì)海外鐵礦石資源的爭奪中各自為戰(zhàn),基本上被邊緣化,只能開發(fā)一些質(zhì)次價(jià)高的資源。

與中國鋼鐵市場(chǎng)處于充分甚至過度競爭的態(tài)勢(shì)不同,目前海運(yùn)鐵礦石已成為一個(gè)寡頭壟斷的行業(yè),4家鐵礦石巨頭共同掌控著進(jìn)口鐵礦石的定價(jià)權(quán)。即使70%的海運(yùn)鐵礦石都運(yùn)往中國,也無法改變中國鋼鐵產(chǎn)業(yè)缺乏對(duì)鐵礦石供應(yīng)價(jià)格話語權(quán)的短板。這種現(xiàn)狀導(dǎo)致大量本應(yīng)屬于鋼鐵企業(yè)的利潤流向上游的礦商,把握彌補(bǔ)這一短板的機(jī)會(huì),應(yīng)成為中國鋼鐵企業(yè)在海外投資時(shí)的當(dāng)務(wù)之急。

其實(shí),不僅鋼鐵企業(yè)正在尋求提高鐵礦石原料自給率的可行路徑,部分鐵礦生產(chǎn)商也有與長流程企業(yè)結(jié)合以抗擊重大市場(chǎng)風(fēng)險(xiǎn)的想法。2020年,美國鐵礦石生產(chǎn)商Cleveland-Cliffs先后并購了大型長流程鋼鐵企業(yè)AK Steel(阿姆科鋼鐵公司)和安賽樂米塔爾美國分部的長流程資產(chǎn),這使該公司從鐵礦石生產(chǎn)商成功轉(zhuǎn)型為擁有鐵礦石原料一定自給率的鋼鐵生產(chǎn)商。該新公司不僅順利渡過了因新冠肺炎疫情引發(fā)的北美汽車停產(chǎn)潮帶來的經(jīng)營困境,而且為股東們創(chuàng)造了1+1大于2的價(jià)值。

總體來說,東盟國家作為一個(gè)與中國相鄰的發(fā)展中的經(jīng)濟(jì)板塊,具有8000萬噸的年鋼材需求量和超越全球平均水平的鋼材市場(chǎng)成長性,對(duì)中國投資者具有不容忽視的吸引力,但未來可能存在產(chǎn)能同質(zhì)化引發(fā)的市場(chǎng)風(fēng)險(xiǎn)。

幾內(nèi)亞灣沿岸地區(qū)的鋼材市場(chǎng)目前的規(guī)模較小,但具有巨大的成長潛力,當(dāng)?shù)卣矚g迎外來資本對(duì)鋼鐵業(yè)的投資,并可為保障重大項(xiàng)目實(shí)施出臺(tái)專項(xiàng)法律。不過,主權(quán)風(fēng)險(xiǎn)仍是對(duì)非投資的首要風(fēng)險(xiǎn),投資者必須謹(jǐn)慎對(duì)待。

雖然鋼材需求在歐盟和北美自貿(mào)區(qū)都已進(jìn)入收縮期,但兩地市場(chǎng)的總體量、受保護(hù)的鋼材市場(chǎng)、高度集中的鋼鐵產(chǎn)能和下游高附加值用鋼產(chǎn)能的聚集都為鋼鐵產(chǎn)業(yè)投資者所樂見。中國企業(yè)在投資當(dāng)?shù)氐匿撹F產(chǎn)能時(shí)應(yīng)注意規(guī)避政治風(fēng)險(xiǎn)和監(jiān)管紅線,并力爭與勢(shì)力強(qiáng)大的當(dāng)?shù)毓?huì)組織建立良性互動(dòng)。除鐵礦項(xiàng)目外,中國鋼鐵企業(yè)習(xí)慣于在海外投資中獲得控股權(quán)及經(jīng)營權(quán),但這個(gè)目標(biāo)在投資歐盟和北美的頭部鋼鐵企業(yè)時(shí)可能難以一步到位,多步走將是更為現(xiàn)實(shí)的路徑。中國鋼企可以考慮先獲得少量股權(quán),等待時(shí)機(jī)獲得更多股份并最終獲得控股地位。安賽樂米塔爾為在中國建立灘頭陣地就是這樣操作的,它先后投資了兩家中國鋼鐵企業(yè),一直都未能如愿獲得想要的控股權(quán),但安米選擇堅(jiān)持,多年都未撤資。