劉慧峰

12月中旬之后,因宏觀預期落地,市場焦點開始轉(zhuǎn)向當下偏弱的基本面。受此影響,螺紋鋼期貨、現(xiàn)貨價格均沖高回落。對于螺紋鋼后期走勢,筆者認為,春節(jié)之前仍有進一步?jīng)_高的可能,2024年或?qū)⒊尸F(xiàn)M形走勢。

春節(jié)前市場主邏輯

仍聚焦于宏觀預期

近幾年,螺紋鋼市場一直呈現(xiàn)“淡季講預期、旺季看現(xiàn)實”的特點。雖然此前市場主邏輯階段性轉(zhuǎn)向弱基本面,但春節(jié)之前預計宏觀邏輯仍占主導。12月12日閉幕的中央經(jīng)濟工作會議在去年穩(wěn)中求進的基調(diào)之上,又加入了以進促穩(wěn),并明確提出多出臺有利于穩(wěn)預期、穩(wěn)增長、穩(wěn)就業(yè)的政策,表明2024年政策層面在“穩(wěn)”的基礎(chǔ)上將更強調(diào)“進”。隨后,北京、上海同時放松了房地產(chǎn)調(diào)控政策,11月份宏觀經(jīng)濟指標也有所好轉(zhuǎn),包括房地產(chǎn)新開工單月增速轉(zhuǎn)正,社會融資規(guī)模、M2(廣義貨幣)數(shù)據(jù)持續(xù)回升等。所以,預計在明年3月份需求旺季到來之前,國內(nèi)政策加碼預期對螺紋鋼價格的支撐可能會一直存在。

海外方面,12月份美聯(lián)儲再次暫停加息,且釋放偏“鴿派”信號;另外,從美聯(lián)儲公布的點陣圖來看,2024年預計會有3次左右的降息。從美國歷次政策周期來看,最后一次加息到第一次降息中間會間隔5個~17個月。考慮當下美國經(jīng)濟數(shù)據(jù)依然有一定韌性,所以明年第2季度之前美聯(lián)儲降息可能性不大。而一般在美國的貨幣政策平臺期(最后一次加息到第一次降息之間),商品市場整體表現(xiàn)偏強。

關(guān)注冬儲博弈和成本支撐

每年11月下旬到春節(jié)之前,市場都會經(jīng)歷一個冬儲博弈的過程。從目前已經(jīng)公布冬儲政策的鋼廠來看,收款基價多在3950元/噸~4000元/噸。同時,根據(jù)筆者的了解,在12月初宏觀預期支撐下,鋼材價格走高,導致市場對于冬儲的心理預期價位也有所抬升,華東部分貿(mào)易商有冬儲意愿。

相關(guān)機構(gòu)調(diào)研報告顯示,螺紋鋼價格位于3700元/噸~3800元/噸區(qū)間內(nèi)時貿(mào)易商的冬儲意愿最高。故目前螺紋鋼05合約盤面價格如果繼續(xù)下行,可能會刺激貿(mào)易商冬儲的意愿。

成本支撐因素也需要關(guān)注。根據(jù)筆者的測算,目前短流程螺紋鋼的平電成本在3870元/噸附近;長流程的螺紋鋼成本在4096元/噸附近;05合約盤面價格的低點已經(jīng)接近電爐鋼成本。同時,前期鋼廠雖然進行了一定的補庫,但庫存水平整體仍處于低位,接下來要面臨冬儲補庫問題。而近期北方地區(qū)受持續(xù)雨雪天氣影響,煤焦及廢鋼的運輸受阻。焦炭價格近期已開始第4輪上調(diào),鐵礦石價格也處在歷史同期高位,螺紋鋼05合約的估值處于中性偏低水平。

2024年鋼材供應或回落

鋼材供應主要取決于政策和利潤兩個因素,2023年政策性限產(chǎn)力度小于市場預期,且在內(nèi)需相對平穩(wěn)、外需表現(xiàn)超預期的情況下,供應水平整體是偏高的。根據(jù)國家統(tǒng)計局數(shù)據(jù),2023年1月—11月份,國內(nèi)粗鋼產(chǎn)量為9.52億噸,同比增長1.5%。預計2023年粗鋼產(chǎn)量將達到10.3億噸,相比2022年增加1300萬噸左右。

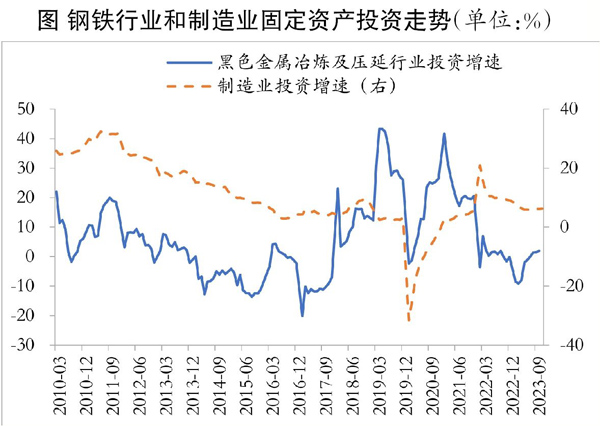

2024年粗鋼產(chǎn)量預計相比2023年將回落1130噸,約為10.19億噸。一方面,受需求和利潤大周期下行影響,鋼鐵行業(yè)投資增速明顯放緩。2023年前10個月,黑色金屬冶煉及壓延行業(yè)投資同比增速僅為1.9%,遠低于制造業(yè)投資6.2%的增速,且這一態(tài)勢已經(jīng)持續(xù)近兩年。另一方面,受高供應影響,2023年第4季度之后,長流程鋼廠再度陷入持續(xù)虧損狀態(tài)。如果這一趨勢持續(xù),大概率會進一步壓低鋼材的產(chǎn)能利用率。

從政策角度來看,鋼鐵行業(yè)產(chǎn)能的減量置換仍在繼續(xù),按照兩年的投產(chǎn)周期估算,2024年煉鋼產(chǎn)能將有426.43萬噸的減量。同時,今年的中央經(jīng)濟工作會議再度提及部分行業(yè)產(chǎn)能過剩問題,且在明年經(jīng)濟工作的9大任務(wù)中單獨列出了生態(tài)文明建設(shè)和綠色低碳發(fā)展一項。因此,筆者認為,明年鋼鐵行業(yè)產(chǎn)量限制政策或嚴于今年。事實上,從抑制鐵礦石價格過快上漲的角度來說,限產(chǎn)政策的升級亦有一定的必要性。

2024年建筑業(yè)鋼材需求整體下滑,但邊際有所改善

筆者預計,2024年建筑行業(yè)將繼續(xù)呈現(xiàn)整體下行、基建對沖房地產(chǎn)的格局,但下行幅度預計會小于2023年。房地產(chǎn)行業(yè)自2021年10月份見頂以來,下行趨勢已經(jīng)持續(xù)兩年,盡管2022年之后政策開始持續(xù)轉(zhuǎn)向?qū)捤?,但提振作用相對有限。?月底中共中央政治局會議召開之后,房地產(chǎn)寬松政策力度再度加大,包括降低房貸利率、調(diào)低首付比例以及對房地產(chǎn)企業(yè)融資支持等政策。

若保障性住房建設(shè)、城中村改造和“平急兩用”(是指平時用作旅游、康養(yǎng)等,提升旅游品質(zhì)、建設(shè)美麗鄉(xiāng)村;在公共衛(wèi)生等應急事件突發(fā)時,可快速轉(zhuǎn)換為隔離收治設(shè)施,滿足集中、多樣、個性收治需求)公共基礎(chǔ)設(shè)施建設(shè)三大工程穩(wěn)步推進,2024年房地產(chǎn)的投資和新開工數(shù)據(jù)預計將迎來邊際修復。不過考慮到政策時滯性帶來的影響,全年房地產(chǎn)行業(yè)難以對鋼材消費形成正向拉動。預計2024年房地產(chǎn)用鋼需求下降4.8%左右,整體降幅相比2023年收窄3個百分點。

今年基建投資增速偏慢,主要是由地方專項債發(fā)行進程不及預期所致。不過,在穩(wěn)增長的壓力下,基建投資的拖底作用依然凸顯。10月底全國人大常委會宣布增發(fā)1萬億元國債,并將提前下達的專項債額度提高到60%,這些政策預計在今年年底到明年第1季度形成實物工作量。中央經(jīng)濟工作會議也提出了積極的財政政策要適度加力。預計2024年基建投資增速在9%左右,帶動用鋼量增長3.75%。

綜上所述,春節(jié)之前,螺紋鋼價格在宏觀預期、成本堅挺及冬儲因素的支撐下,仍有繼續(xù)沖高的空間。但在2024年第2季度之后,受制于政策時滯效應,旺季現(xiàn)實需求可能不及預期,加之屆時海外經(jīng)濟走弱風險加大,價格可能出現(xiàn)較大幅度回調(diào)。從2024年全年來看,螺紋鋼價格預計將呈現(xiàn)M形走勢,全年價格運行區(qū)間為3400元/噸~4600元/噸。

《中國冶金報》(2023年12月21日 03版三版)