劉慧峰

經(jīng)過8月上中旬的短暫回調(diào),自8月下旬開始,螺紋鋼期貨盤面價格又出現(xiàn)了一波階段性反彈,進(jìn)入9月份后,價格開始回調(diào)。截至上周五(9月8日),螺紋鋼期貨主力合約2401收盤價為3717元/噸,基本接近8月下旬低點;華東螺紋鋼現(xiàn)貨價格相比9月初高點下跌了30元/噸。

筆者認(rèn)為,當(dāng)下螺紋鋼呈現(xiàn)低利潤、弱需求格局,9月份或存在負(fù)反饋風(fēng)險。

近期市場主要交易邏輯分析

8月下旬螺紋鋼市場的反彈主要有以下兩方面原因。

一是宏觀預(yù)期向好。8月下旬以來,主要一線城市“認(rèn)房不認(rèn)貸”政策相繼落地,央行也宣布了下調(diào)存量房貸利率及首付比例的通知。市場預(yù)計后期房地產(chǎn)政策及一些穩(wěn)增長政策仍有進(jìn)一步加碼的可能。

二是粗鋼平控政策的階段性證偽,導(dǎo)致原料價格反彈明顯,成本支撐因素推動了螺紋鋼價格反彈。9月份首周螺紋鋼價格下跌則主要是因為市場關(guān)注焦點開始轉(zhuǎn)向現(xiàn)實的弱需求及“雙焦”在補(bǔ)貼水完成之后價格開始有所松動。

現(xiàn)實需求是決定螺紋鋼價格走勢的

關(guān)鍵因素

螺紋鋼期貨近幾年一直呈現(xiàn)“淡季講預(yù)期、旺季看現(xiàn)實”的特點。隨著傳統(tǒng)需求旺季的到來,現(xiàn)實需求情況到底如何將成為決定后期價格走勢的關(guān)鍵因素。從數(shù)據(jù)來看,在本輪價格反彈過程中,建筑鋼材日成交量并未有明顯回升,基本在12萬噸~15萬噸的區(qū)間內(nèi)徘徊,螺紋鋼表觀消費量也維持12%~15%的同比降幅。

另外,筆者根據(jù)螺紋鋼周度供給量及建筑鋼材成交量數(shù)據(jù)計算了螺紋鋼周度供需缺口數(shù)據(jù),該數(shù)據(jù)顯示自8月下旬以來螺紋鋼供需呈現(xiàn)逐步惡化的趨勢。

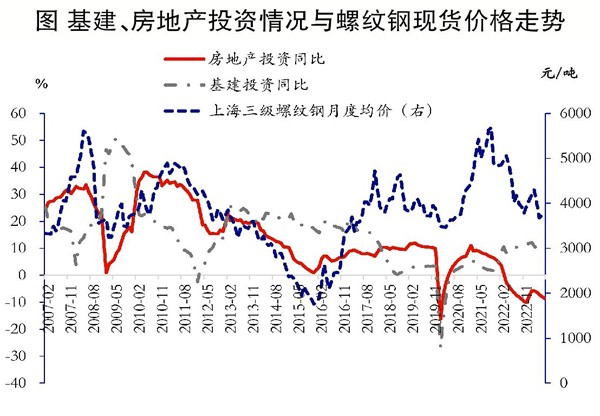

具體分行業(yè)來看,房地產(chǎn)行業(yè)前端的拿地和新開工數(shù)據(jù)仍未看到好轉(zhuǎn)跡象,7月份新開工面積同比降幅為26.5%,土地購置費用同比降幅為10%。雖然近期密集出臺了針對房地產(chǎn)的一系列寬松政策,但主要是針對銷售端??紤]到政策時滯因素的影響,即使后面幾個月能看到房地產(chǎn)銷售端單月增速的企穩(wěn),但傳導(dǎo)到房地產(chǎn)開工端的可能性不大。也就是說,房地產(chǎn)行業(yè)今年很難對螺紋鋼消費形成正向的拉動作用。

7月份基建投資的增速也在回落,除了之前說的專項債發(fā)行速度偏慢之外,全國各地高溫多雨天氣對施工的影響是一個很重要的原因。不過,目前居民端消費信心不足,制造業(yè)產(chǎn)能擴(kuò)張也受到一定抑制,故基建投資的穩(wěn)增長作用依然明顯。目前針對基建投資的政策也在陸續(xù)跟進(jìn),地方政府新增專項債要求在9月底前全部發(fā)行完畢,預(yù)計單月發(fā)行規(guī)模會達(dá)到6500億元。政策性開發(fā)性金融工具也有進(jìn)一步加碼的可能。同時,瀝青裝置開工率自7月中旬之后連續(xù)8周回升,累計回升14.4個百分點,也預(yù)示著基建需求有所好轉(zhuǎn)。

通過上面的分析可以看出,今年旺季期間依然呈現(xiàn)基建對沖房地產(chǎn)的格局。一般在這種情況下,螺紋鋼現(xiàn)貨價格的表現(xiàn)是相對偏弱的。且前期螺紋鋼盤面過度反映了旺季需求恢復(fù)的預(yù)期,導(dǎo)致盤面小幅升水現(xiàn)貨。如果旺季現(xiàn)實需求低于預(yù)期的話,可能會導(dǎo)致螺紋鋼盤面價格回調(diào)。

鋼廠利潤持續(xù)收窄

后期或觸發(fā)主動減產(chǎn)

上周(9月4日—9日)全國247家鋼廠高爐日均鐵水產(chǎn)量再次創(chuàng)出今年初以來新高,達(dá)到了248.24萬噸。對于后期鋼材供應(yīng)的主要決定因素還是粗鋼平控政策和鋼廠利潤變化情況。

筆者認(rèn)為,今年還是會繼續(xù)延續(xù)粗鋼平控政策,但考慮到當(dāng)前的經(jīng)濟(jì)形式,以“一刀切”方式進(jìn)行行政性限產(chǎn)的可能性并不大,更多可能會采取產(chǎn)能置換和環(huán)保的方式對產(chǎn)量進(jìn)行調(diào)節(jié)。根據(jù)筆者的了解,今年采暖季限產(chǎn)有可能提前執(zhí)行,且一些產(chǎn)量增長較快省份的執(zhí)行力度可能會較大。

另外,排除政策性因素,后面幾個月鋼廠主動減產(chǎn)、檢修的概率也較大。因為8月下旬之后,受粗鋼平控的階段性證偽和國內(nèi)煤礦事故等因素影響,鐵礦石、“雙焦”等原料價格反彈明顯,鋼廠利潤持續(xù)收窄。根據(jù)筆者的測算,目前長流程的螺紋鋼、熱軋卷板均已經(jīng)接近盈虧平衡附近。據(jù)相關(guān)機(jī)構(gòu)統(tǒng)計,自8月初以來,全國247家鋼廠盈利面連續(xù)5周縮小,累計縮小了接近20個百分點。按照以往經(jīng)驗,全國247家鋼廠盈利占比數(shù)據(jù)下降3周~6周之后,高爐日均鐵水產(chǎn)量見頂回落。

所以,不論從政策角度還是從利潤角度來看,長流程鋼廠的供應(yīng)量已處于頂部區(qū)域,不排除一些鋼廠主動減產(chǎn)的可能性。

成本端存在階段性下移可能

8月下旬以來,鐵礦石、“雙焦”等原料價格反彈較為明顯。鐵礦石價格的反彈主要是由于鐵水產(chǎn)量處于高位、人民幣匯率走弱抬高國內(nèi)鐵礦石估值。不過,目前鐵水產(chǎn)量預(yù)計已到了階段性頂部。近期央行采取了一系列穩(wěn)定匯率的措施,且從美國近幾個月的數(shù)據(jù)來看,9月份美聯(lián)儲繼續(xù)加息的概率不大,中美利差也有所修復(fù),匯率繼續(xù)走弱的可能性不大,其對鐵礦石的估值抬升作用將有所減弱,加之120美元/噸~130美元/噸的鐵礦石現(xiàn)貨價格已經(jīng)進(jìn)入政策調(diào)控的敏感區(qū)間,所以不排除鐵礦石價格會有階段性回調(diào)的可能性。

8月下旬焦煤、焦炭價格的反彈則很大程度受到了煤礦事故的影響,但焦煤的貼水已經(jīng)修復(fù)完畢,焦炭已經(jīng)大幅升水現(xiàn)貨,短期內(nèi)繼續(xù)大幅拉漲的可能性也不大。

綜合上述分析,9月份螺紋鋼市場可能會呈現(xiàn)低利潤、弱需求的格局。在這種情況下,一旦鋼廠開始主動減產(chǎn),則整個產(chǎn)業(yè)鏈可能會出現(xiàn)一輪負(fù)反饋效應(yīng)。因此,筆者建議以偏空思路對待,待螺紋鋼價格充分調(diào)整后,第四季度市場的焦點可能會重新轉(zhuǎn)向宏觀預(yù)期及冬儲等,屆時價格可能會有新一輪上漲。

《中國冶金報》(2023年09月14日 03版三版)